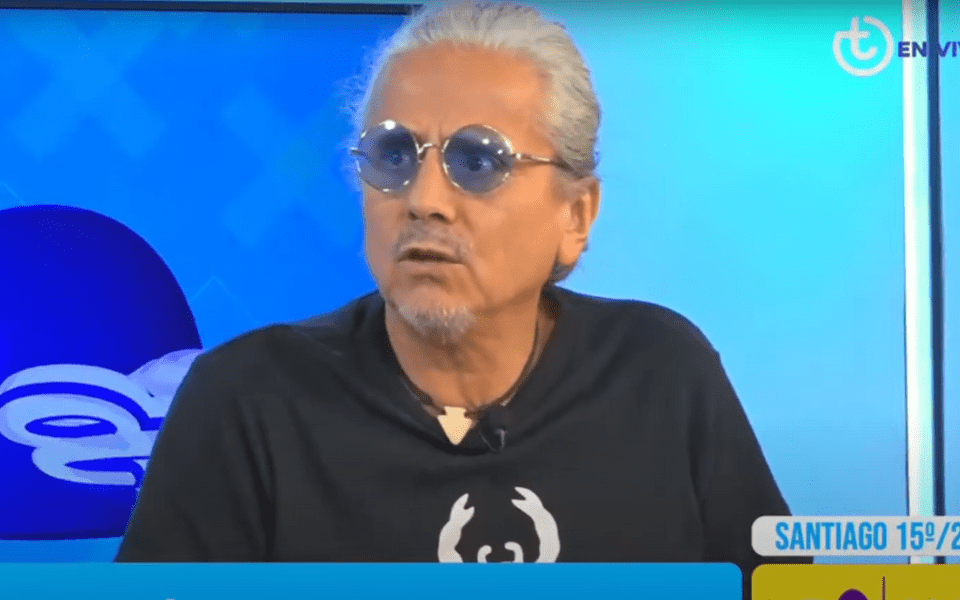

Así lo plantea el asesor financiero y académico de Escuela de Comercio de la Cámara de Comercio de Santiago, Ricardo Matas Coddou, quien afirmó que, históricamente, “las tasas se encuentran en los niveles más bajos de los últimos 14 años”.

Ante la inquietud de quienes estén barajando esta alternativa sobre dónde conviene más tomar un crédito hipotecario, el profesional explicó que “es posible que sea conveniente donde el deudor tenga relación comercial como cliente activo, dado que ya conocen su historial como cliente, facilitando la obtención de documentos y agilizando los trámites”. “Distinto es que lleguen solicitantes sin ser clientes, ya que al pedirle tantos trámites nuevos, eventualmente, podría perder la oportunidad de aprovechar la baja de tasas, de las cuales se ignora si podrían cambiar durante el transcurso de los trámites”, aclaró.

¿PREPAGAR O REPACTAR?

El docente de Escuela de Comercio afirmó que es un buen momento para prepagar o repactar un crédito de este tipo. No obstante, dice que “esta decisión no es unilateral, puesto que es la escritura de la propiedad la que indica las condiciones de posibles abonos a deuda insoluta”. En caso que no existieran limitantes, “sería beneficioso prepagar, dependiendo del tiempo residual de la deuda insoluta, considerando que el grueso de cuotas de intereses se encuentra generalmente durante algo más de la primera mitad del plazo original pactado, dado que se calculan sobre un mayor saldo; por ende, resulta conveniente prepagar durante la primera mitad del tiempo del crédito, siempre que se transfiera la deuda con una tasa más conveniente”.Matas indicó que “la diferencia de tasas (la nueva versus la pagada actualmente) hace las veces de costo de oportunidad, y aunque la entidad financiera original cobrara intereses adicionales o algunas cuotas de dividendo extra, como desincentivo para el traspaso de la deuda a otra entidad, podría resultar igualmente conveniente para el deudor”. Si se repacta con la misma entidad financiera, es posible que existan condiciones distintas, siempre que esté previamente indicado en la escritura.

Finalmente, el asesor financiero comenta que las posibles rebajas adicionales de la Tasa de Política Monetaria (TPM) del Banco Central, históricamente, no tienen un efecto inmediato, sino a mediano y largo plazo. Se ha analizado con datos oficiales el historial respecto a la posible incidencia en las tasas hipotecarias.

“Recordemos que la adquisición de un bien raíz depende, simultáneamente, de dos aspectos fundamentales: el pie, que es función del ahorro privado, dado por el nivel de sueldos reales y no por la tasa de interés; y la inversión, que sí es función de la tasa de interés vigente del mercado, la cual puede constituir un aliciente para un potencial inversionista que no tenga problemas en financiar, previamente, el pie o la totalidad del bien raíz con fondos propios”, concluyó.